Chứng từ bảo hiểm trong kinh doanh xuất nhập khẩu là gì?

Chứng từ bảo hiểm là một thủ tục vô cùng quan trọng được rất nhiều doanh nghiệp để tâm đến khi thực hiện hợp đồng xuất nhập khẩu hàng hóa. Vậy chứng từ bảo hiểm cho hàng hóa xuất nhập khẩu là gì? Bạn hãy cùng Vietship tìm hiểu xem chứng từ bảo hiểm trong kinh doanh xuất nhập khẩu gì nhé!

Khái niệm chứng từ bảo hiểm

Chứng từ bảo hiểm là chứng từ do người bảo hiểm cấp cho người được bảo hiểm nhằm hợp thức hóa hợp đồng bảo hiểm và dùng để điều tiết quan hệ giữa tổ chức bảo hiểm và người được bảo hiểm. Trong mối quan hệ này, tổ chức bảo hiểm nhận bồi thường cho những tổn thất xảy ra vì những rủi ro mà hai bên đã thảo thuận trong hợp đồng bảo hiểm, còn người được bảo hiểm phải nộp cho người bảo hiểm một số tiền nhất định gọi là phí bảo hiểm.

Bảo hiểm có tác dụng:

– Chứng nhận cho một lô hàng đã được bảo hiểm, góp phần giải quyết những rủi ro có thể xảy ra trong vận tải quốc tế

– Giải quyết phần nào thiệt hại xảy ra trong vận tải đường biển vì bảo hiểm là hình thức phân tán rủi ro theo nguyên lý cộng đồng.

– Là chứng từ cần thiết để khiếu nại hãng bảo hiểm và nhận bồi thường bảo hiểm khi có tranh chấp, kiện tụng.

- Sự cam kết này do hai bên tự nguyện, không có sự cưỡng chế của pháp luật hay của một bên nào. Trừ bảo hiểm bắt buộc do pháp luật quy định nhằm mục đích bảo vệ lợi ích công cộng và an toàn xã hội

- Về hiệu lực pháp lý, chứng từ bảo hiểm không có giá trị bằng hợp đồng bảo hiểm. Trong trường hợp xuất nhập khẩu theo CIF hay CIP thì phải có hợp đồng bảo hiểm.

- Theo điều 28 UCP 600, chứng từ vận tải phải thể hiện trên bề mặt là được công ty bảo hiểm hoặc đại lý của công ty bảo hiểm phát hành và ký tên. Các chứng từ do người môi giới bảo hiểm cấp sẽ không được chấp nhận trừ khi quy định rõ trong L/C.

QUY ĐỊNH CỦA UCP VỀ CHỨNG TỪ BẢO HIỂM

Điểu 34 – UCP 500: Chứng từ bảo hiểm.

- Các chứng từ bảo hiểm phải do các công ty bảo hiểm hoặc những người bảo hiểm hoặc các đại lý của họ phát hành và được ký tên.

- Trừ khi tín dụng qui định khác, nếu chứng từ bảo hiểm được phát hành nhiều bản gốc, thì tất cả các bản gốc phải được xuất trình.

- Các phiếu bảo hiềm do các nhà môi giới bảo hiểm cắp sẽ khổng được chấp nhận, trừ khi được tín dụng cho phép rỗ ràng.

- Trừ khi tín dụng qui định khác, các ngân hàng sẽ chấp nhận giấy chứng nhận bảo hiểm hoặc tờ khai bảo hiểm bao được ký trước bời các công ty bảo hiểm hoặc những người bảo hiểm hoặc các đại lý của họ. Nếu một tín dụng yêu cầu rõ ràng giấy chứng nhận bảo hiểm hoặc tờ khai bảo hiểm bao, thỉ các ngân hàng sẽ chấp nhận đơn bảo hiểm thay thế chúng.

- Trừ khi tín dụng qui định khác, hoặc trừ khi chứng từ bảo hiểm cho thấy rằng bảo hiểm có hiệu lực chậm nhất kể từ ngày bốc hảng lên tàu hoặc gửi hàng đi hoặc nhận hàng đề gửi. Các ngân hàng sẽ không chấp nhận một chứng từ bảo hiểm có đề ngày phát hành sau ngày bốc hàng lên tàu hoặc gừi hàng đi hoặc nhận hàng để gửi như được ghi ở trên chứng từ vận tải.

- Trừ khi tín dụng qui định khác loại tiền ghi trong chứng từ bảo hiểm phải là loại tiền ghi trong tín dụng.

- Trừ khi tín dụng qui định khác số tiền tối thiểu mà chứng từ bảo hiềm ghi là đã được bảo hiểm phải trả là giá CIF (giá hàng, phí bảo hiểm và tiền cước chuyên chờ… “cảng đến qui định”) hoặc giá CIP (cước/phí chuyên chờ và phí bảo hiểm trả đến… “nơi qui định”) của hàng hóa, tùy trường hợp, cộng thêm 10%, nhưng chỉ khi giá CIF hoặc CIP có thể xác định được từ căn cứ trên chứng từ. Mặt khác, các ngân hàng sẽ chấp nhận số tiền nào lớn hơn giữa giá trị 110% số tiền phải trả, chấp nhận hoặc chiết khấu theo yêu cầu trong tín dụng với 110% tổng số tiền hóa đơn làm số tiền bảo hiểm tối thiểu.

Điều 35 ” UCP 500: Các loại bảo hiểm.

- Các tín dụng phải chỉ rõ loại bảo hiểm phải mua và, nếu cần, những rủi ro thêm phải mua bảo hiểm. Không nên dùng những từ ngữ không rõ ràng như “rủi ro thông thường” hoặc “rủi ro theo tập quán”, những từ ấy được dùng thì các ngân hàng sẽ chấp nhận các chứng từ bảo hiểm theo như xuất trình mà không chịu trách nhiệm về bất kỳ rủi ro nào không được bảo hiểm.

- Nếu như trong tín dụng không có những chỉ thị cụ thể các ngân hàng sẽ chấp nhận những chứng từ bảo hiểm theo như xuất trình mà không chịu trách nhiệm về bất kỳ rủi ro nào không được bảo hiểm.

- Trừ khi tín dụng qui định khác, các ngân hàng sẽ chấp nhận chứng từ bảo hiểm ghi rõ bảo hiểm có mức miễn bồi thường được trừ hoặc không được trừ.

Điều 36 – UCP 500: Bảo hiểm mọi rủi ro.

Trong trường hợp tín dụng qui định “bảo hiềm mọi rủi ro” thỉ các ngân hàng chấp nhận chứng từ bảo hiểm có lời ghi chú hoặc điều khoản “mọi rủi ro” dù có hay không có tiêu đề mọi rủi ro ngay cả khi chứng từ bảo hiểm có ghi là một số rủi ro nào đó không được bảo hiểm, mà không chịu trách nhiệm về bất cứ rủi ro nào không được bảo hiềm.

Điều 28 – UCP 600: Chứng từ bảo hiểm & giá trị được bảo hiểm

a. Chứng từ bảo hiểm, cũng như hợp đồng bảo hiểm, giấy chứng nhận bảo hiểm hoặc tờ khai bảo hiểm bao thì phải thể hiện là do các công ty bảo hiểm, những người bán bảo hiềm hoặc các đại lý của họ hoặc những người được họ ủy nhiệm phát hành và ký tên.

Bất kỳ chữ ký nào của đại lý hay người được ủy nhiệm phải ghi rõ là đại lý hay người được ủy nhiệm đó hay đại diện cho công ty bảo hiểm hoặc ký thay hay đại diện cho công ty bảo hiểm.

b. Khi chứng từ bảo hiểm có ghi rõ là nó được phát hành nhiều bản chính, thì tất cả các bản chính phải được xuất trình.

c. Các phiếu bảo hiểm sẽ không được chấp nhận.

d. Một hợp đồng bảo hiểm được chấp nhận thay cho giấy chứng nhận bảo hiểm hoặc tờ khai bảo hiểm bao.

e. Ngày của chứng từ bảo hiểm không được trễ hơn ngày giao hàng, trừ khi chứng từ bảo hiểm thể hiện rằng bảo hiểm có hiệu lực kể từ ngày không trễ hơn ngày giao hàng.

f. Chứng từ bảo hiểm phải ghi rõ số tiền được bảo hiểm và ghi cùng với đồng tiền ghi trong thư tín dụng.

g. Quy định của thư tín dụng về giá trị được bảo hiểm tính theo tỷ lệ trên giá trị hảng hóa, trên giá trị của hóa đơn hoặc tương đương như vậy được xem như số tiền được bảo hiểm tối thiểu theo quy định.

- Nếu thư tín dụng không có chỉ dẫn gì về giá trị được bảo hiểm được quỵ định, thì số tiền được bảo hiềm tối thiểu phải bằng 110% giá hàng theo điều kiện CIF hoặc theo điều kiện CIP.

- Khi giá CIF hoặc giá CIP không thề xác định được dựa trên chứng từ, thì số tiền được bảo hiểm phải được tính toán trên cơ sờ chọn lấy số tiền lớn hơn giữa số tiền phải thanh toán hoặc chiết khấu với tổng trị giá hàng hóa ghi trên hóa đơn.

h. Chứng từ bảo hiểm phải ghi rõ rủi ro được bảo hiểm ít nhất từ nơi giao hàng hoặc nơi nhận hàng để gửi đến nơi dỡ hàng hoặc nơi đến cuối cùng theo quy định của thư tín dụng.

i. Thư tín dụng phải ghi rõ loại bảo hiểm quy định và, nếu cần, những rủi ro thêm phải mua bảo hiểm. Chứng từ bảo hiểm cũng sẽ được chấp nhận không kể đến có bất kỳ rủi ro nào không được bảo hiểm nếu thư tín dụng quy định những từ không rõ ràng như “rủi ro thông thường” hoặc “rủi ro theo tập quán”.

j. Khi thư tín dụng quy định bảo hiểm “mọi rủi ro” và chứng từ bảo hiểm được xuất trình cỏ ghi chú hoặc điều khoản “mọi rủi ro” cho dù có hay không có tiêu đề “mọi rủi ro” thì chứng từ bảo hiểm đó vẫn được chấp nhận mà không xem xét đến bất kỳ rủi ro nào được quy định mà không được bảo hiểm.

k. Chứng từ bảo hiểm có thể chứa dẫn chiếu về bất kỳ điều khoản miễn trừ nào.

l. Chứng từ bảo hiềm có thể ghi mức bồi thường tính theo giá trị háng hóa mua bán hoặc tính theo mức vượt trội hơn giá trị đố (được trừ lùi lại).

Chứng từ bảo hiểm thường được dùng là đơn bảo hiểm/ HĐ bảo hiểm hay giấy chứng nhận bảo hiểm:

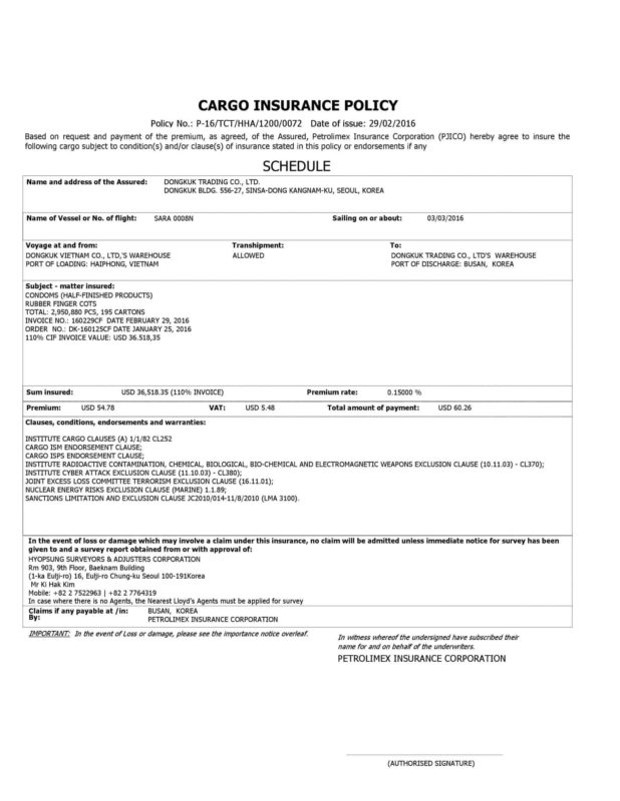

+ Đơn bảo hiểm (Insurance Policy): là chứng từ do tổ chức bảo hiểm cấp, bao gồm những điều khoản chủ yếu của hợp đồng bảo hiểm nhằm hợp thức hóa hợp đồng này. Đơn bảo hiểm gồm có: Các điều khoản chung có tính chất thường xuyên, trong đó người ta quy định rõ trách nhiệm của người bảo hiểm và người được bảo hiểm; Các điều khoản riêng về đối tượng bảo hiểm (tên hàng, số lượng, ký mã hiệu, tên phương tiện chở hàng,..) và việc tính toán phí bảo hiểm (trị giá BH hoặc số tiền BH, điều kiện BH, phí BH…)

+ Giấy chứng nhận bảo hiểm (Insurance certificate):là chứng từ do người bảo hiểm cấp cho người được bảo hiểm để xác nhận hàng hóa đã được mua bảo hiểm theo điều kiện hợp đồng.

Nội dung của giấy chứng nhận bảo hiểm chỉ bao gồm điều khoản nói lên đối tượng được bảo hiểm, các chi tiết cần thiết cho việc tính toán phí bảo hiểm và điều kiện bảo hiểm đã thảo thuận.

Nội dung của chứng từ bảo hiểm hàng hóa trong kinh doanh xuất nhập khẩu

- Tên và địa chỉ của công ty bảo hiểm: được ghi ở đầu trang của đơn bảo hiểm

- Tiêu đề: Đơn bảo hiểm phải ghi tiêu đề là INSURANCE POLICY được in với cỡ chữ to nhằm phân biệt đơn bảo hiểm với các chứng từ khác đang lưu thông trên thị trường

- Ngày tháng lập chứng từ bảo hiểm:

- Ngày lập chứng từ được ghi ở góc gưới bên phải phía sau từ “on” trong cụng từ “Issued in…on” hoặc trước cụm từ “Date of issue”.

- Ngày lập chứng từ không được muộn hơn ngày giao hàng trừ khi trên chứng từ bảo hiểm thể hiện là bảo hiểm có hiệu lực từ một ngày không chậm hơn ngày giao hàng.

- Số chứng từ bảo hiểm: là số chứng từ do người ký phát đơn bảo hiểm ghi ngay dưới tiêu đề trên đơn bảo hiểm.

- Người được bảo hiểm: Tên và địa chỉ của người được bảo hiểm nếu L/C không có quy định gì thì đó là tên và địa chỉ của người gửi hàng (nhà xuất khẩu)

- Tên con tàu và số hiệu con tàu: Tên, số hiệu con tàu hoặc phương tiện vận chuyển khác: được ghi sau chữ “Name of Vessel ỏ No.of flight” hoặc “Name and/or No, of Vessel/Flight”. Tên con tàu hay phương tiện vận chuyển khác phải đồng nhất với L/C hay các chứng từ khác.

- Giao hàng từ … đến….: Trong hợp đồng bảo hiểm ghi rõ nơi khỏi hành “From:”, nơi đến “To:” và nơi chuyển tải nếu có “Transhipment”

- Điều kiện bảo hiểm Điều kiện bảo hiểm trong hợp đồng bảo hiểm là điều kiện đã được thỏa thuận giữa người mua bảo hiểm và người bán bảo hiểm. Điều kiện bảo hiểm ghi theo yêu cầu của người được bảo hiểm đúng như ghi trong L/C, không thêm bớt nếu thanh toán bằng L/C. Điều kiện bảo hiểm được ghi sau chữ “Condition or special coverage”, “condition of insurance”. Trong hợp đồng bảo hiểm phải ghi rõ điều kiện bảo hiểm (A, B, C…).

- Chữ ký: Chứng từ bảo hiểm phải được ký theo quy định, pahir thể hiện là do một công ty bảo hiểm, người bảo hiểm hoặc đại lý bảo hoặc của người người được ủy quyền của họ ký và phát hành. Chữ ký của đại lý hoặc người được ủy quyền phải chỉ rõ là đại lý hoặc người được ủy quyền đã ký thay hoặc là thay mặt cho công ty bảo hiểm hoặc người được bảo hiểm ký.

Những lưu ý khi sử dụng chứng từ bảo hiểm

- Tính chuyển nhượng

- Trong thương mại quốc tế, người mua bảo hiểm có thể là một người còn người thụ hưởng bảo hiểm lại là người khác; để làm được điều này, chứng từ bảo hiểm phải yêu cầu được lập là chuyển nhượng được

- Khi chứng từ bảo hiểm thuộc lại chuyển nhượng được, thì người mua bảo hiểm nhất thiết phải ký hận có như vậy thì mới đủ cơ sở pháp lý để người được chuyển nhượng đòi tiền bồi thường.

- Chứng từ bảo hiểm đích danh: không thể chuyển nhượng được nên không linh hoạt, do đó nó được dùng hạn chế.

- Chứng từ bảo hiểm theo lệnh: rất linh hoạt, phù hợp với tính chất thương mại quốc tế nên được dùng phổ biến.

- Chứng từ bảo hiểm vô danh: là loại linh hoạt nhất, nghĩa là bất cứ ai nắm giữa nó đều trở thành người hưởng lợi bảo hiểm do đó nó dễ bị lạm dụng, nếu dùng thì phải có biện pháp kiểm soát chặt chẽ tất cả các chứng từ bảo hiểm gốc.

- Số tiền bảo hiểm: (Theo quy định của UCP)

- Chứng từ bảo hiểm phải ghi rõ số tiền bảo hiểm và phải cùng loại tiền với L/C

- Số tiền bảo hiểm tối thiểu là 110% của giá trị CIF, CIP hay giá trị hóa đơn. Tuy nhiên, số tiền bảo hiểm có thể lớn hơn, do các bên thảo thuận, số tiền bảo hiểm càng cao thì phí bảo hiểm cũng càng cao.

- Xuất trình bản gốc:

- Tất cả các bản gốc chứng từ bảo hiểm phải được xuất trình. Về cơ bản, bản gốc chứng từ bảo hiểm cũng giống như bản gốc vận đơn đường biển là có tính lưu thông, có giá trị chuyển nhượng và được phát hành thành nhiều bản có giá trị như nhau.

- Loại tiền và số tiền bảo hiểm phải thích ứng và đầy đủ.

- Mô tả hàng hóa trên chứng từ bảo hiểm phải đúng với thực tế hàng hóa được bảo hiểm. Bên và nơi khiếu nại đòi tiền bảo hiểm phải được người bảo hiểm chấp nhận.

Bài viết trên là sơ lược về Chứng từ bảo hiểm trong kinh doanh xuất nhập khẩu. Cảm ơn bạn đã theo dõi bài viết này, hãy đón chờ nhiều bài viết về Logistics, xuất nhập khẩu của Vietship nhé! Để biết thêm thông tin, hãy đến với Vietship qua Hotline để được tư vấn nhé!

Đọc thêm: Khi nào nên hút chân không? Hút chân không miễn phí ở đâu